Page 95 - Ekspo Faktoring - 2019 Faaliyet Raporu

P. 95

EKSPO FAKTORİNG A.Ş. 2019 FAALİYET RAPORU

EKSPO FAKTORİNG ANONİM ŞİRKETİ

31 Aralık 2019 Tarihi İtibarıyla Finansal Tablolara İlişkin Dipnotlar

(Tüm tutarlar, aksi belirtilmedikçe Bin Türk Lirası (“Bin TL”) olarak gösterilmiştir.)

13. VERGİ VARLIK VE YÜKÜMLÜLÜKLERİ (DEVAMI)

Kurumlar Vergisi

Şirket, Türkiye’de geçerli olan kurumlar vergisine tabidir. Şirket’in cari dönem faaliyet sonuçlarına ilişkin tahmini vergi yükümlülükleri

için ekli finansal tablolarda gerekli karşılıklar ayrılmıştır.

Vergiye tabi kurum kazancı üzerinden tahakkuk ettirilecek kurumlar vergisi oranı, ticari kazancın tespitinde gider yazılan vergi matra-

hından indirilemeyen giderlerin eklenmesi ve vergiden istisna kazançlar, vergiye tabi olmayan gelirler ve diğer indirimler (varsa geçmiş

yıl zararları ve tercih edildiği takdirde kullanılan yatırım indirimleri) düşüldükten sonra kalan matrah üzerinden hesaplanmaktadır.

2019 yılında uygulanan efektif vergi oranı %22’dir (2018: %22).

Türkiye’de geçici vergi üçer aylık dönemler itibarıyla hesaplanmakta ve tahakkuk ettirilmektedir. 2019 yılı kurum kazançlarının geçici

vergi dönemleri itibarıyla vergilendirilmesi aşamasında kurum kazançları üzerinden %22 oranında geçici vergi hesaplanmıştır (2018:

%22).

Zararlar, gelecek yıllarda oluşacak vergilendirilebilir kârdan düşülmek üzere, maksimum 5 yıl taşınabilir. Ancak oluşan zararlar geriye

dönük olarak, önceki yıllarda oluşan kârlardan düşülemez.

Türkiye’de vergi değerlendirmesiyle ilgili kesin ve kati bir mutabakatlaşma prosedürü bulunmamaktadır. Şirketler ilgili yılın hesap kapa-

ma dönemini takip eden yılın 1-25 Nisan tarihleri arasında (özel hesap dönemine sahip olanlarda dönem kapanışını izleyen dördüncü

ayın 1-25 tarihleri arasında) vergi beyannamelerini hazırlamaktadır. Vergi Dairesi tarafından bu beyannameler ve buna baz olan muha-

sebe kayıtları 5 yıl içerisinde incelenerek değiştirilebilir.

Gelir Vergisi Stopajı:

Kurumlar vergisine ek olarak, dağıtılması durumunda kâr payı elde eden ve bu kâr paylarını kurum kazancına dahil ederek beyan

eden tam mükellef kurumlara ve yabancı şirketlerin Türkiye’deki şubelerine dağıtılanlar hariç olmak üzere kâr payları üzerinden ay-

rıca gelir vergisi stopajı hesaplanması gerekmektedir. Gelir vergisi stopajı 24 Nisan 2003 – 22 Temmuz 2006 tarihleri arasında tüm

şirketlerde %10 olarak uygulanmıştır. Bu oran, 22 Temmuz 2006 tarihinden itibaren, 2006/10731 sayılı Bakanlar Kurulu Kararı ile %15

olarak uygulanmaktadır. Dağıtılmayıp sermayeye ilave edilen kâr payları gelir vergisi stopajına tabi değildir.

24 Nisan 2003 tarihinden önce alınmış yatırım teşvik belgelerine istinaden yararlanılan yatırım indirimi tutarı üzerinden %19,8 vergi

tevkifatı yapılması gerekmektedir. Bu tarihten sonra yapılan teşvik belgesiz yatırım harcamalarından vergi tevkifatı yapılmamaktadır.

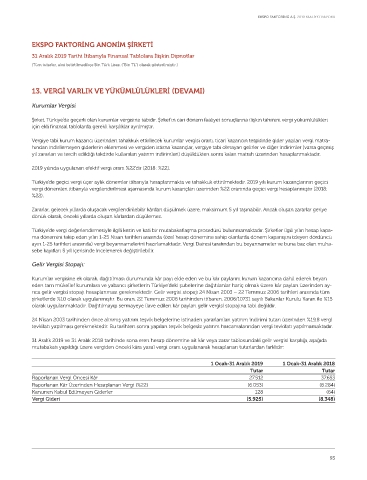

31 Aralık 2019 ve 31 Aralık 2018 tarihinde sona eren hesap dönemine ait kâr veya zarar tablosundaki gelir vergisi karşılığı, aşağıda

mutabakatı yapıldığı üzere vergiden önceki kâra yasal vergi oranı uygulanarak hesaplanan tutarlardan farklıdır:

1 Ocak-31 Aralık 2019 1 Ocak-31 Aralık 2018

Tutar Tutar

Raporlanan Vergi Öncesi Kâr 27.512 37.653

Raporlanan Kâr Üzerinden Hesaplanan Vergi (%22) (6.053) (8.284)

Kanunen Kabul Edilmeyen Giderler 128 (64)

Vergi Gideri (5.925) (8.348)

93